アメックス・グリーンとは?新規入会で“始めやすい”ステータスの定番

アメリカン・エキスプレス®・グリーン・カード(通称:アメックスグリーン)は、月会費1,100円(税込)で持てるアメックスの王道。旅行・外食・日常決済をバランス良く底上げする特典設計(グリーン・オファーズ™/空港系サービス/プロテクション/ポイント)で、「初めてのアメックス」や「一枚で生活の質を上げたい」人にフィットする入門カードです。月会費=年換算13,200円相当で、家族カードは月額550円(税込)。

まずは要点(3行で)

- 月会費制:本会員1,100円/家族550円(各税込)。気軽に始められる価格感。 出典:アメリカン・エキスプレス

- 特典の柱:グリーン・オファーズ™/2 for 1 ダイニング/空港ラウンジ&プライオリティ・パス/各種プロテクション。 出典:アメリカン・エキスプレス

- ポイント:基本100円=1ポイント(メンバーシップ・リワード)。用途広め。 出典:アメリカン・エキスプレス

スペック早見表

どんな人に向いている?

注意:空港ラウンジ・プライオリティ・パス、ダイニング優待、プロテクションなどの利用条件・対象施設・上限は変更される場合があります。申し込み前に公式ページの最新案内・規約をご確認ください。 出典:アメリカン・エキスプレス

アメックス・グリーンの魅力的な特典一覧

アメックス・グリーンは、「旅行」「ライフスタイル」「プロテクション」の3本柱で特典が充実しています。ここでは、主なサービスをカテゴリ別に整理して紹介します。

グリーン・オファーズ™

- 映画・レジャー・ショッピングなど日常を彩る優待プログラム。

- アメックス会員限定の特別オファーを常時更新。

- 外食・カフェ・ファッションなど幅広いシーンで利用可能。

旅行関連特典

- アメックス・トラベル・オンライン:会員限定価格や優待。

- HIS アメリカン・エキスプレス・トラベル・デスク:旅行手配サポート。

- 空港ラウンジ:国内31空港+海外1空港を同伴者1名無料で利用可能。

- プライオリティ・パス:世界1,300ヶ所以上の空港ラウンジにアクセス可。

- 手荷物無料宅配・送迎サービス:成田・羽田・関空など主要空港に対応。

- グローバル・ホットライン:海外旅行中の緊急サポート(日本語対応)。

エンタメ&ダイニング

- 2 for 1 ダイニング by 招待日和:対象レストランで1名分無料。

- 会員限定イベントやチケット先行販売。

- ホテル・スパなどの特別優待も用意。

日常サポート

- スマートフォン・プロテクション:端末の破損・故障を年間最大3万円補償。

- ショッピング・プロテクション:購入商品の破損・盗難を90日間補償。

- リターン・プロテクション:返品不可商品も購入から90日以内なら返金サポート。

- オンライン・プロテクション:不正利用の全額補償。

※ラウンジ利用条件・プライオリティ・パスの年会費免除枠、宅配や送迎サービスの回数制限など、最新の適用条件は必ず公式サイトで確認してください。特典内容は予告なく変更されることがあります。

安心の付帯保険・プロテクション

アメックス・グリーンは、旅行時や日常利用で安心できる包括的な保険・補償制度を搭載しています。カード利用者にとって「万が一の備え」があるかどうかは非常に重要なポイント。ここでは、具体的な補償内容を整理して紹介します。

旅行関連の保険

- 海外旅行傷害保険:最高5,000万円(利用付帯)。

- 国内旅行傷害保険:最高5,000万円(利用付帯)。

- 海外緊急支援:グローバル・ホットラインによる24時間日本語サポート。

- 航空便遅延補償:出発遅延・手荷物遅延時の食事・宿泊費用を補償。

ショッピング・日常生活

- ショッピング・プロテクション:購入日から90日以内、年間最大500万円まで補償。

- リターン・プロテクション:店舗が返品不可の商品も購入90日以内なら返金補償。

- オンライン・プロテクション:ネット不正利用による損害は全額補償。

- スマートフォン・プロテクション:携帯端末の破損・故障を年間最大3万円補償。

※旅行傷害保険は利用付帯のため、旅行代金をカード決済した場合に適用されます。ショッピング関連補償は決済条件・対象商品・補償限度額が定められているため、公式規約を必ずご確認ください。

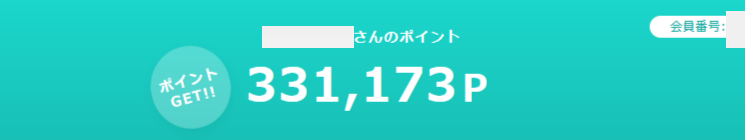

ポイントプログラムとマイル交換

アメックス・グリーンは「メンバーシップ・リワード」という独自ポイントプログラムを採用。日常の支払いで貯まったポイントを、マイル・商品・利用代金の充当など幅広く活用できます。

基本ポイント制度

- 還元率:100円=1ポイント(実質1.0%相当)。

- 有効期限:通常は3年間。

- 利用シーン:ショッピング、公共料金、サブスク決済など幅広く対応。

日常利用OK

Apple Pay/QUICPay対応

メンバーシップ・リワード・プラス

- 年会費:3,300円(税込)。

- メリット:

- ポイントが無期限に延長。

- マイル・提携先交換時のレートが有利に。

- 対象加盟店ではボーナスポイント還元率がUP。

マイル派必須

ポイント失効リスクなし

マイル移行先

- ANAマイレージクラブ(移行手数料:年間6,600円(税込))。

- デルタ航空 スカイマイル。

- シンガポール航空 クリスフライヤー。

- その他海外エアライン多数に対応。

航空会社10社以上対応

その他の使い道

- 旅行代金やホテル予約への充当。

- AmazonやApple公式ストアでの利用。

- 商品交換カタログ。

- カード利用代金に充当(実質キャッシュバック)。

※ANAマイルへの移行は「メンバーシップ・リワード・プラス」加入+年間移行手数料が必要。マイル移行レートや特典交換レートは提携先・時期により変更される場合があります。

日常使い・エンタメ特典

アメックス・グリーンは旅行や保険だけでなく、日常生活やエンタメ領域でも魅力的な特典を用意しています。JCB提携による国内加盟店の利便性や、Apple Pay/タッチ決済対応によるキャッシュレス決済の快適さ、さらに会員限定イベントやチケット優待も充実。

決済・加盟店の利便性

- JCB提携により、日本国内の主要店舗で幅広く利用可能。

- Apple Pay/タッチ決済で、スムーズかつ非接触の支払いに対応。

- QUICPay/QUICPay+にも登録でき、日常のコンビニやスーパーでも便利。

非接触決済

JCB加盟店OK

エンタメ特典

- 会員限定イベント:コンサート・アート展示・特別体験への招待。

- チケット優待・先行販売:人気公演の優先予約枠。

- ホテルやスパ優待:日常に「ご褒美体験」をプラス。

チケット先行

ラグジュアリー体験

※JCB提携により国内利用シーンが広がる一方で、海外利用時はAmerican Express加盟店網を利用します。Apple Pay利用可否は店舗の端末対応状況によります。エンタメ優待は時期・枠数に限りがあるため、会員専用サイトでの早めの確認がおすすめです。

アメックス・グリーンのメリットとは?

「アメックス=高級カード」というイメージがありますが、アメックス・グリーンは月額制で気軽に持てるステータスカード。旅行・日常・保険をバランスよく備え、はじめてのアメックスに最適です。ここでは利用者が感じやすいメリットをまとめます。

月会費制で始めやすい

- 月額1,100円(税込)から利用可能。

- 「高額な年会費が負担」というイメージを払拭。

- 初月無料キャンペーンで試しやすい。

月払いで安心

コスパ良好

旅行・空港サービスが充実

- 国内31空港+海外1空港ラウンジを同伴者1名無料で利用可能。

- プライオリティ・パスにより世界1,300ヶ所以上のラウンジにアクセス。

- 手荷物宅配・送迎サービスで快適な旅をサポート。

空港ラウンジ無料

旅好きに強い

プロテクションで安心

- 海外・国内旅行傷害保険(最高5,000万円)。

- ショッピング・リターン・オンラインプロテクション完備。

- スマホ保険まで搭載し、日常利用でも安心。

旅行保険付き

スマホ補償

日常生活でも使いやすい

- JCB提携により国内店舗での使い勝手が良い。

- Apple PayやQUICPayでキャッシュレス決済を快適に。

- 会員限定イベント・チケット先行で趣味も充実。

日常も強い

エンタメ優待

※アメックス・グリーンは「高級感」と「手軽さ」を両立したカード。ラウンジや保険の恩恵を考えると月1,100円は十分に元が取れる水準と評価されています。利用スタイル次第でゴールドやプラチナへのステップアップも視野に入る一枚です。

注意点・デメリットも把握

アメックス・グリーンはバランスの良い特典を持つ一方で、利用目的によっては「弱点」になる点もあります。事前に把握しておくことで、より賢く活用できます。

ポイント還元率は標準的

- 基本は100円=1ポイント(約1.0%)で、他の高還元カード(1.2〜1.5%)と比べると控えめ。

- 「ポイントだけでお得に」と考えると物足りなさがある。

- ANAマイル移行には「リワード・プラス」+年会費が別途必要。

還元率控えめ

追加費用あり

特典利用に条件あり

- 旅行保険は利用付帯のため、旅行代金をカード決済しないと補償されない。

- プライオリティ・パスは無料回数や同伴条件に制限がある。

- ダイニング特典やイベントは枠数限定で、予約が早い者勝ちになる場合も。

利用条件つき

枠に限りあり

コスト感に注意

- 月会費1,100円=年間13,200円相当で、実質は一般的なゴールドカード級の年会費。

- 「気軽に始めやすい」一方で、長期的にはコスト負担が意外と大きい。

- フルに特典を使わない人は割高に感じる可能性あり。

年換算は高め

加盟店・利用環境

- JCB提携により国内は広く使えるが、海外の一部地域では加盟店が少ない場合がある。

- 高額決済時は利用枠に審査が入ることもあり、柔軟性はゴールド以上に劣るケースも。

海外で弱い地域あり

※アメックス・グリーンは「ステータス・特典」を重視する人向け。

単純に「ポイント還元率」や「年会費の安さ」を最優先する人には不向きですが、旅行・エンタメ・保険をトータルで享受したい方には十分な価値があります。

アメックス・グリーンを賢く使う3つの方法

アメックス・グリーンは「持つだけ」では十分に価値を発揮できません。

旅行・日常決済・エンタメ特典を戦略的に使い分けることで、月会費以上のリターンを実感できます。

① 普段使いでポイントを効率的に貯める

- 生活費・公共料金・サブスクなど固定支出を集約。

- Apple Pay/QUICPayで小口決済もポイント化。

- 「リワード・プラス」に加入し、ポイントを無期限+高レートで活用。

固定費決済

サブスク活用

② 旅行特典を最大限活用

- 空港ラウンジやプライオリティ・パスで旅を快適に。

- 手荷物宅配・送迎・レンタル携帯割引を組み合わせて、出張や海外旅行でコスト削減。

- 旅行代金をカード決済し、保険(利用付帯)を確実に適用。

ラウンジ活用

宅配・送迎

③ エンタメ・優待で生活を豊かに

- グリーン・オファーズ™で映画・ショッピングをお得に。

- 2 for 1 ダイニングで特別な日の外食コストを半減。

- 会員限定イベント・チケット先行で希少な体験をゲット。

優待活用

体験重視

※上記3つを意識することで、月会費1,100円(税込)は「十分元が取れる」水準に。特に旅行好き・外食好き・イベント参加派の人にとっては、生活の質を大きく高める一枚となります。

他カードとの比較で見えるアドバンテージ

アメックス・グリーンを選ぶべきか迷うときは、ゴールドカードやポイント重視カードとの比較が有効です。ここでは代表的なカードと並べ、特典・コスト・利用シーンの違いを整理しました。

| カード名 | 年会費/会費 | 主な特典 | ポイント・マイル |

|---|---|---|---|

| アメックス・グリーン | 月額1,100円(税込) 年間13,200円相当 | ・空港ラウンジ(同伴1名無料) ・プライオリティ・パス ・グリーン・オファーズ™、2 for 1 ダイニング ・旅行/ショッピング保険、スマホ補償 | 100円=1pt リワード・プラス加入で無期限&高レート |

| アメックス・ゴールド | 年会費 31,900円(税込) | ・グリーンと多くの特典は共通 ・ゴールド専用キャンペーンや優待枠あり ・家族カード1枚無料 | 基本は同じ(100円=1pt) |

| 高還元率カード(例:楽天カード) | 年会費 無料 | ・海外旅行保険(利用付帯) ・特定モール利用でポイント倍率アップ ・シンプルな日常利用に特化 | 1.0〜3.0%以上(条件次第で変動) |

比較から見えるアメックス・グリーンの強み

- ステータス性と旅行・保険特典を低コストで体験できる(ゴールド級の特典を月会費1,100円で享受)。

- 日常決済+旅行+エンタメをバランスよくカバーする点が「無料カード」との差別化要因。

- 将来的にアメックス・ゴールドやプラチナへステップアップする前の入門編としても最適。

※比較内容は2025年8月時点の公式・各カード情報を基に作成。キャンペーンや特典条件は変動するため、最新の詳細は必ず公式ページでご確認ください。

よくある質問(FAQ)

Q. 月会費はいつ請求されますか?途中解約の扱いは?

申込日(入会日)を起点に毎月の請求サイクルで請求されます。解約は会員サイトまたは所定の窓口から手続き可能で、適用タイミングは締め日・事務処理日に依存します。キャンペーンの「初月無料」などは適用条件が変わるため、申込前に最新条件を確認しましょう。

Q. 家族カードはいくつ発行できますか?費用は?

家族カードは追加発行が可能で、1枚ごとに月額料金が設定されています。発行可能枚数・年齢条件・本人確認書類などは時期や審査方針で変わるため、申込画面の注意事項を確認してください。

Q. プライオリティ・パスは本当に無料ですか?同伴者料金は?

年会費や利用回数、同伴者の扱いは会員種別・提携内容・時期で異なります。申し込み方法(専用ページからの別途手続き)や利用条件、同伴者の料金有無は必ず会員サイト上の最新案内をご確認ください。

Q. 旅行保険は自動付帯ですか?利用付帯ですか?

旅行傷害保険は原則利用付帯です。航空券やツアー代金など、所定の旅行費用をカードで支払うことが補償の条件になります。補償対象・上限・対象家族・適用範囲は保険規約でご確認ください。

Q. ポイントの有効期限と失効対策は?

メンバーシップ・リワードのポイントは通常有効期限が設定されています。メンバーシップ・リワード・プラスに加入すると、ポイントの有効期限延長(無期限化)や交換レート優遇などが受けられます。

Q. ANAなど航空マイルへはどうやって移行しますか?手数料は?

会員サイトの「ポイント移行」から提携航空会社に移行手続きが可能です。ANAへの移行は追加プログラムや移行手数料が必要な場合があります。最新の対象会社・移行比率・所要日数・年次手数料をご確認ください。

Q. Apple Payやタッチ決済はどう使い分けますか?

iPhone/Apple Watchにカードを登録すると、アメックスのタッチ決済またはQUICPay(/+)として利用できます。レジで決済手段を聞かれたら、店舗の端末対応に合わせて「クレジットのタッチ」または「QUICPayで」と伝えるとスムーズです。

Q. 審査は厳しい?在籍確認はありますか?

審査は総合判断です。申込情報、クレジット利用履歴、収入状況等が確認されます。在籍確認の実施有無はケースバイケースで、明示はされません。虚偽の記載は審査に通らないため、正確に申請しましょう。

Q. 海外での使い勝手は?国内ではJCB加盟店でも使えますか?

国内の多くの店舗で利用でき、海外ではAmerican Expressの加盟店網で利用します。国内はJCB提携により利用できる場面が広い一方、海外の一部地域では取り扱いが少ないこともあります。旅行先の加盟店状況を事前に確認しておくと安心です。

Q. グリーンとゴールド、どちらが向いていますか?

月会費を抑えてアメックスの特典とステータスを体験したいならグリーン、特典枠の広さや付帯の手厚さを重視し、年会費を許容できるならゴールドが向いています。利用頻度や特典の活用予定に合わせて選びましょう。

※本FAQは一般的なガイドです。特典・条件・手数料・キャンペーンは変更される可能性があるため、申込直前に必ず公式ページの最新情報をご確認ください。

アメックス・グリーン申込ステップと必要書類

アメックス・グリーンの申し込みはオンラインから簡単に行えます。

ただし、審査基準・必要書類・初期設定を事前に理解しておくことで、スムーズに手続きを完了できます。

- オンライン申込フォーム入力

公式サイトから氏名・住所・勤務先・年収など必要情報を入力します。

虚偽申告は審査落ちにつながるため、正確に記載しましょう。 - 本人確認書類の提出

運転免許証やマイナンバーカードなどをスマホで撮影・アップロード。

電話による在籍確認が行われる場合もあります。 - 審査・結果通知

通常は即日〜数営業日で結果通知。状況によっては追加書類を求められることも。 - カード受取・利用開始

郵送で届くカードを受け取り、署名後すぐに利用可能。

Apple Payやオンライン会員ページに登録して準備を整えましょう。

申込前に準備しておきたいもの

- 本人確認書類(運転免許証・マイナンバーカードなど)

- 勤務先情報(社名・所在地・電話番号など)

- 収入に関する情報(年収・雇用形態)

- 銀行口座(引き落とし設定用)

- メールアドレス・携帯電話番号(連絡・本人確認用)

カード到着後の初期設定チェックリスト

- Apple Pay/QUICPayに登録してキャッシュレス決済に対応

- 会員専用Webサイト「オンライン・サービス」へのログイン設定

- 特典(プライオリティ・パス、グリーン・オファーズ等)の利用登録

- 旅行保険の利用付帯条件を確認(航空券購入時にカードを利用)

- キャンペーン条件(初月無料、ポイントボーナス)の達成可否を確認

※申込条件・審査基準・特典内容は変更される可能性があります。

申込直前に必ず最新の公式情報をご確認ください。

おすすめの併用カード&組み合わせ戦略

アメックス・グリーンは万能ですが、「これ1枚で全てをカバーする」より、他のカードと組み合わせる方が効率的です。ここでは目的別のおすすめ併用カード戦略を紹介します。

① 高還元率カードとの併用

- 楽天カード・リクルートカードなどを日常の高還元決済に。

- グリーンは旅行・エンタメ・保険用途に集中。

- ポイント還元率の弱さを補う組み合わせ。

還元率UP

② ゴールドやプラチナへの布石

- アメックス・グリーンで利用実績を積むと、ゴールドやプラチナのインビテーションが届きやすい。

- 将来的に上位カードを狙う人の入門編としてベスト。

ステップアップ

③ Suica・交通系カードとセット

- 交通系電子マネーのチャージや定期券購入では、専用カードの方がポイント有利。

- 日常移動はSuica系、旅行・出張はグリーンで特典活用。

移動+旅行最適化

④ 法人カードやサブカードとの使い分け

- 法人経費は法人用アメックス(ビジネス・ゴールド等)。

- 個人利用はグリーン、と用途を分けて管理するのがスマート。

経費管理◎

併用の基本戦略は「グリーン=旅と安心」「他カード=日常決済での還元率強化」。

この2本柱を持つことで、コストを抑えつつ最大のリターンを狙えます。

口コミ・評判まとめ(ユーザーの声)

アメックス・グリーンに関するネット上のレビュー・SNS投稿・ブログ記事を整理しました。

実際に使っているユーザーの声から、メリット・デメリットを把握してみましょう。

「月会費制なので心理的にハードルが低く、まずは試しやすい。ステータスカードを持ってみたかったので満足しています。」

「旅行保険やラウンジ利用だけで年会費分は十分回収できました。海外出張の多い私にはコスパが良いです。」

「ポイント還元率は他の高還元カードに劣るので、メインは別カード。グリーンは特典専用として割り切ってます。」

「スマホ補償が付いていたのは意外と助かりました。普段からiPhoneをよく落とすので安心感があります。」

良い評判(メリット寄りの声)

- 月会費制で気軽に始めやすい。

- 旅行・出張で特典を使えば簡単に元が取れる。

- ステータス性があり、持っている満足感がある。

- スマホ補償やリターン・プロテクションが便利。

悪い評判(デメリット寄りの声)

- ポイント還元率が物足りない。

- 年換算で13,200円と考えると「意外と高い」と感じる人も。

- プライオリティ・パスの同伴者条件や利用制限に不満の声あり。

- 海外の一部地域では加盟店が少なく使いにくい。

口コミを総合すると、「旅行・保険・エンタメ特典を積極的に使う人には満足度が高い」一方、「ポイント還元率重視の人には物足りない」という二極化した評価が目立ちます。

自分のライフスタイルと照らし合わせ、特典をフル活用できるかを基準に検討するのが賢い選び方です。

総合評価&こんな人におすすめ

アメックス・グリーンは「コストを抑えつつ、旅行・保険・エンタメを一通り体験できる万能型カード」です。

高還元カードに比べるとポイント面では劣りますが、ステータス性・安心感・付帯特典のバランスは抜群。まずはアメックスを試してみたい人や、旅行の質をワンランク上げたい人に特におすすめです。

✅ こんな人におすすめ

- 旅行・出張の予定が年数回以上ある人

- 空港ラウンジやプライオリティ・パスを積極的に利用する人

- スマホ補償やショッピング保険など「安心感」を重視する人

- 初めてアメックスを持ってみたい人

- 将来的にゴールド・プラチナを視野に入れている人

旅行派

初心者にも◎

⚠️ 向かないかもしれない人

- とにかくポイント還元率を最優先する人

- 年会費(実質年換算13,200円)を安く感じない人

- 海外の加盟店が少ない地域に行くことが多い人

- カード特典をあまり活用しない人

還元率重視派

ライトユーザー非推奨

最後にまとめると、アメックス・グリーンは「持つ満足感+実用的な特典」の両方を備えたカード。

日常から旅行まで広く使える万能さが魅力ですが、最大限に活かすには「特典をどれだけ使い倒せるか」がカギになります。

まとめ:月会費で始められる「最初のアメックス」

アメックス・グリーンは、「月額1,100円でステータス性と充実特典を体験できる」のが最大の魅力です。

空港ラウンジ・プライオリティパス・旅行保険・ショッピング補償に加え、エンタメや外食優待も網羅。ポイント還元率は控えめですが、日常・旅行・エンタメをバランスよく楽しみたい人には十分な価値があります。

- コスパ良く「アメックスの世界」を体験できる。

- 旅行好き・出張多めの方には特におすすめ。

- ポイント重視派は「リワード・プラス」加入で更に活用度UP。

- 将来的にゴールドやプラチナにステップアップする導入カードに最適。

アメックス・グリーンは「ただのポイントカード」ではなく、ライフスタイルを豊かにする“体験型カード”。

まずは初月無料キャンペーンを利用して、その価値を体感してみてください。