三井住友カード プラチナの基本情報

三井住友カードの最上位クラス。ステータスと実用性を兼ね備え、コンシェルジュやグルメ優待など充実の特典を前提に持つ方向けのプロダクトです。

年会費

- 本会員:55,000円(税込)

- 家族会員:無料

申込対象・審査

- 原則30歳以上

- 安定継続収入がある方

国際ブランド/デザイン

- Visa または Mastercard

- 券面:ブラック×プラチナ/ブラック×ゴールドの2種

利用枠・支払い

- 総利用枠:原則300万円〜

- 支払日:15日締め翌月10日/月末締め翌月26日(選択可)

追加カード・電子マネーなど

- 家族カード:年会費永年無料(本会員と同等の多くの特典を共有)

- ETCカード:プラチナ会員は利用の有無にかかわらず年会費無料(※プラチナプリファード除く)

- タッチ決済:Visa/Mastercardのタッチ決済に対応。スマホ(Apple Pay/Google ウォレット等)設定でスマートに支払い可能

- ポイント:Vポイント(対象コンビニ・飲食店でスマホのタッチ決済なら最大7%還元の優遇あり)

✔ ステータス×コスパ

家族カード無料/ETC無料(無条件)など、固定費の効率が高い上級カード。

✔ 使い勝手の良い決済体験

タッチ決済&Apple Pay/Google ウォレット対応で日常決済が快適。

✔ 情報設計も明快

支払サイクルを10日払い/26日払いから選べ、家計管理に合わせやすい。

三井住友カード プラチナの特典・メリット

「コンシェルジュ・ダイニング・トラベル・エンタメ」を中心に、上級会員らしい体験価値で年会費を回収しやすい設計。代表的な優待を、使い方のコツと一緒に整理します。

24時間365日のコンシェルジュ

電話一本で、レストラン手配、ホテル・航空券・列車・レンタカー、チケット手配などを代行。深夜や早朝の相談にも対応します(自動音声経由含む)。

- 旅行全体のプランニングも依頼可能(要望を伝えるだけ)。

プラチナグルメクーポン(2名以上で1名分が無料)

全国約170店のハイグレードレストランで所定コースを2名以上で利用すると、会員1名分が無料。予約は会員サイト経由でOK。

ホテル優待/旅行シーンの手厚いサポート

会員向けのホテル・旅館優待(割引・アップグレード)や、旅行時の手配サポートを用意。

また、Hotels.com 8%OFFの専用クーポンも利用可能(Vpass経由・一部対象外あり)。

空港ラウンジが充実:国内主要空港+ホノルル

国内主要空港およびハワイ・ホノルルの空港内カードラウンジを無料で利用可能。最新の対象ラウンジは公式まとめを参照。

プライオリティ・パス(ご本人は回数無制限で無料)

世界1,700以上の空港ラウンジを利用できるプレステージ会員相当を発行可。2025年4月からはデジタル会員証に移行し、登録後すぐに使えます(同伴者は1名35米ドル)。

ユニバーサル・スタジオ・ジャパン:プラチナ会員限定ラウンジ

プラチナ会員限定でUSJ内の「三井住友カード ラウンジ」利用と、ジョーズ優先搭乗の特典あり(プリファードや一部提携は対象外)。パーク内のスマホのタッチ決済は最大7%還元も。

宝塚歌劇の貸切公演・先行抽選

年間多数の貸切公演を実施。会員限定抽選・プレゼント企画など、エンタメ系の優待が豊富です。

ゴルフ優待/ドクターコール24 など

GDO経由で全国約1,400の対象ゴルフ場の予約時に使える割引クーポンを提供。

健康相談「ドクターコール24」は24時間・年中無休で無料相談可能(国内のみ)。

毎年もらえる「メンバーズ・セレクション」

年1回、食の逸品や各種サービスから好みの一品を無料で選べる会員特典。2025年版の実施も確認されています。

✔ ダイニングで年会費回収

年2〜3回の2名利用で実質数万円相当の価値。記念日・接待と相性◎。

✔ フライト前後の快適度UP

国内カードラウンジ+海外はPPで網羅。家族同伴時の料金も事前に確認を。

✔ 旅行予約はVpass経由

Hotels.com 8%OFFなど、専用導線が条件の優待は“経由忘れ”に注意。

ポイントプログラム「Vポイント」

三井住友カード プラチナの利用で貯まるのは、三井住友カード共通の「Vポイント」。マイルや他社ポイントに交換できる万能ポイントで、継続特典やボーナスポイント制度によって効率的に貯めることが可能です。

基本還元率は0.5%(200円=1ポイント)

通常ショッピングでは200円につき1ポイントが貯まり、基本還元率は0.5%。日常使いのカードとしては標準的ですが、プラチナ限定の特典と組み合わせると還元効率は向上します。

ポイントUPモールでネット通販が高還元に

三井住友カード会員専用の「ポイントUPモール」を経由すれば、Amazon・楽天市場・Yahoo!ショッピングなどで+0.5〜9.5%程度の上乗せ還元が可能。日常のネット通販を経由するだけで効率よく貯まります。

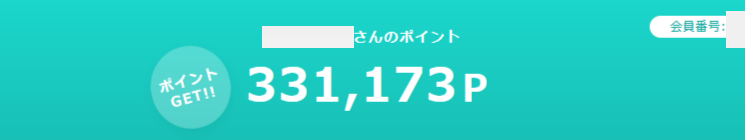

継続特典:毎年2万ポイントプレゼント

三井住友カード プラチナの大きな魅力が、カード更新ごとに2万ポイント(2万円相当)が付与される「継続特典」。年会費55,000円(税込)のうち実質2万円分を回収できるため、長期的に持つメリットが際立ちます。

年間利用額に応じたボーナスポイント制度

年間利用金額に応じてボーナスポイントが付与される仕組みも。例えば年間100万円利用で1万ポイント、300万円利用で3万ポイントなど、利用額に応じて還元率がアップします。高額決済を集約すると効果的です。

Vポイントの使い道

- ANAマイル/JALマイル交換(レート:200ポイント→100マイルなど)

- 楽天ポイント・dポイント・Tポイントなど他社ポイントへ移行

- Amazon・楽天市場・コンビニ決済で利用可能

- キャッシュバックや商品交換も選択可

マイルへの移行上限やレートは年度ごとに異なるため、ANA派/JAL派どちらでも活用できる柔軟性があります。

✔ 継続特典で実質年会費を圧縮

毎年2万円相当のVポイントが入るため、実質負担は35,000円程度に。

✔ 高額利用者はボーナスポイントで高還元

年間数百万円決済する人は、通常還元+ボーナスで実質1%以上の還元に。

✔ マイル派も日常決済派も満足

マイル移行で旅を強化、キャッシュバックで生活コスト削減、どちらも選択可能。

保険・補償内容

三井住友カード プラチナは、国内外旅行保険最高1億円など、プラチナカードにふさわしい強力な補償を備えています。出張や旅行が多い方でも安心できる内容です。

国内外旅行傷害保険(最高1億円)

海外・国内旅行ともに最高1億円の補償が自動付帯。旅行代金をカード払いすることで補償範囲がさらに拡大します。

- 傷害死亡・後遺障害:最高1億円

- 疾病治療・傷害治療:数百万円規模

- 携行品損害:年間限度あり(例:50万円程度)

ショッピング補償(年間500万円まで)

国内外を問わず、三井住友カード プラチナで購入した商品が、90日以内に偶然の事故で破損・盗難にあった場合に補償。補償額は年間500万円までと、国内カードでは最上級クラス。

航空便遅延補償

フライトの遅延や手荷物の紛失・遅延が発生した場合、宿泊費・食事代・衣類購入費用などを補償。海外出張や家族旅行でも安心して利用可能です。

家族特約も付帯

会員本人だけでなく、家族会員や同居の家族も旅行保険の補償対象。年会費無料の家族カードを追加すれば、家族全員で安心できます。

✔ 旅行代金はカード払い

旅行費用をカード決済することで、補償額がアップ&適用範囲が広がります。

✔ 家族旅行でも安心

家族特約や家族カードを活用し、同行者全員をカバー可能。

✔ 高額ショッピングも安心

海外ブランド品や家電購入時にも手厚い補償が付きます。

三井住友カード プラチナのステータス性

「プラチナ」という名前の通り、三井住友カードの最上位クラス。持つ人の信用力やライフスタイルを示すステータスカードとしての魅力があります。

審査基準と申し込み条件

公式には「満30歳以上で安定継続収入がある方」が申込条件。年収の明記はありませんが、一般的には年収800万円以上が目安とされ、安定した職業・勤続年数・信用情報が重視されます。

他社プラチナカードとの比較

アメリカン・エキスプレス・プラチナ・カードやJCB THE CLASS、ダイナースクラブ プレミアムカードと並び、国内では確固たるステータスを持つプラチナカードの一角。

特典の幅広さ(グルメ・ホテル・ゴルフ・エンタメ)が評価ポイントです。

プラチナとゴールド/プラチナプリファードとの違い

- ゴールドカード:年会費11,000円(税込)、空港ラウンジや一部保険が付帯。ステータスは控えめ。

- プラチナプリファード:年会費33,000円(税込)、ポイント還元重視(最大10%還元)。コンシェルジュやホテル優待はなし。

- プラチナ:年会費55,000円(税込)、特典重視・ステータス型。還元率は控えめだがサービスが圧倒的。

インビテーションは必要?直接申込は可能?

過去はインビテーションが中心でしたが、現在は公式サイトから直接申込が可能です。

ただし、他の三井住友カードで利用実績を積んでからの招待を経て入会する方が審査通過率は高めと言われています。

✔ ステータスを重視する方に最適

アメプラやダイナースと並ぶブランド力を国内で発揮できます。

✔ プリファードとは方向性が逆

「ポイント重視」ならプリファード、「体験重視」ならプラチナを選択。

✔ インビ経由なら安心

既存利用実績→インビテーションでの申込は審査面で有利です。

三井住友カード プラチナのデメリット・注意点

メリットが多い一方で、利用スタイルによっては持つ価値を感じにくい点もあります。加入前に「年会費に見合うか」をしっかり確認しましょう。

年会費55,000円(税込)のハードル

三井住友カードの中でも最上位にあたるため、年会費55,000円(税込)は国内プラチナカードの中でも高額な部類。

「特典を使い倒せるかどうか」が判断基準になります。

ポイント還元率は高くない

基本還元率は0.5%と、年会費無料カードや「プラチナプリファード(最大10%還元)」と比べると見劣りします。

このカードはポイントよりも体験・サービス重視の設計であることを理解しておく必要があります。

特典を利用しない人には不向き

コンシェルジュ、グルメクーポン、ホテル優待、プライオリティ・パスなど、活用してこそ価値を発揮するカード。

出張・旅行・外食の少ない人には年会費負担が重く感じられるでしょう。

実質年会費圧縮には利用額が必要

継続特典(2万ポイント)や年間利用ボーナスを受け取れば実質的に年会費を圧縮できますが、ある程度の利用額(100万円以上)が前提になります。使わなければ恩恵は得られません。

✔ コスト回収できるかが分岐点

「年2〜3回のグルメクーポン利用」「年1回の海外旅行でPP活用」など、具体的な利用予定を考えてから申込を。

✔ プリファードとの比較必須

ポイント重視なら「プラチナプリファード」、特典重視なら「プラチナ」という棲み分け。

✔ 出張・外食が少ない人はNG

ライフスタイルに合わない場合はコスト倒れのリスク大。

※公式情報・比較表ページへのリンクに差し替えを推奨。

どんな人に三井住友カード プラチナはおすすめ?

特典の幅広さとステータス性を兼ね備えたカードですが、最大限に活かせるのは一部の層。どのような人に向いているのかを整理しました。

高級レストラン・ホテルをよく利用する人

プラチナグルメクーポン(2名利用で1名無料)やプラチナホテルズなど、ラグジュアリーな外食・宿泊で価値を最大化できます。接待や記念日利用にも相性抜群。

国内外の出張・旅行が多い人

プライオリティ・パスや空港ラウンジ無料、手厚い旅行保険が付帯するため、頻繁にフライトに乗る方は年会費を取り戻しやすいカードです。

ゴルフ・エンタメ(宝塚・USJ)を楽しむ人

名門ゴルフ場の優待や、宝塚歌劇貸切公演の抽選、USJラウンジ利用など、趣味を充実させる特典が豊富。エンタメ消費が多い人に向いています。

三井住友銀行・SMBCグループ利用者

三井住友銀行・SMBC日興証券などの金融サービスと親和性が高く、同グループ利用者の資産形成や決済インフラとしても活用できます。

🍽 外食・ホテル好き

「高級レストランやホテルをよく利用する人」にベスト。

✈ 出張・旅行派

空港ラウンジ・PP・保険で旅行を快適に。

🎭 趣味を満喫

宝塚・USJ・ゴルフなど趣味系特典を活用する人。

🏦 三井住友銀行系

SMBCグループ利用者ならシナジー大。

※比較診断や公式サイトへの導線を設置するのがおすすめです。

三井住友カード プラチナの申し込み方法

インビテーション(招待状)が必要だった時代もありますが、現在は公式サイトから直接申し込みが可能です。申込条件・審査基準・発行スピードを整理しました。

公式サイトからの申込フロー

- 公式申込ページにアクセス

- 希望の国際ブランド(Visa/Mastercard)・カードデザインを選択

- 本人情報・勤務先・収入などを入力

- オンライン本人確認(eKYC)で申込完了

オンライン完結型で、郵送手続きは不要。スムーズに手続きできます。

審査時間・発行スピード

最短で翌営業日発行。カード到着は1週間程度が目安です。オンライン本人確認を使えばスピード発行に対応。

インビテーションと通常申込の違い

過去は「ゴールドカードなどの利用実績 → 招待 → プラチナ」という流れが一般的でした。

現在は誰でも直接申込可能ですが、既存カードの良好な利用実績があると審査通過率が高まると言われています。

必要書類・準備しておくもの

- 本人確認書類(運転免許証、マイナンバーカードなど)

- 勤務先情報(会社名・所在地・電話番号)

- 年収情報(源泉徴収票や確定申告書は原則不要、自己申告制)

- 銀行口座(引き落とし用)

✔ 事前にVpass登録を意識

申込後のサービス利用は「Vpass」アプリ経由。スムーズに登録できるよう準備。

✔ 他の三井住友カード実績はプラス

利用実績があると審査がスムーズ。既存カードを持っている方は有利。

✔ 収入・勤続年数が安定していると安心

「安定継続収入」を重視するカードなので、勤務年数や収入の記載は丁寧に。

よくある質問(Q&A)

三井住友カード プラチナについて、よく寄せられる疑問に答えます。

公式情報や利用者の声をもとに整理しました。

Q1. プライオリティ・パスは付帯しますか?

A. はい。プレステージ会員(年会費約5万円相当)が無料付帯し、本人は回数無制限で利用可能です。同伴者は有料(35米ドル)となります。2025年以降はデジタル会員証に完全移行しています。

Q2. 家族カードの特典は本会員と同等ですか?

A. 家族カードは年会費無料で発行でき、多くの特典(ラウンジ利用・旅行保険・ショッピング補償)が本会員と同等に付帯します。ただし、プラチナグルメクーポンや一部イベント抽選は本会員のみ対象となる場合があります。

Q3. ステータス的にはどの程度の評価ですか?

A. 国内では「アメックス・プラチナ」「JCB THE CLASS」「ダイナースクラブ プレミアム」と並ぶハイステータスカードとされています。

特に三井住友銀行やSMBCグループとの親和性から、ビジネス層・経営者層に強い支持があります。

Q4. 年会費55,000円に見合う価値はありますか?

A. 特典を利用すれば十分に回収可能です。例えば、

- プラチナグルメクーポン:年2〜3回で数万円相当の価値

- プライオリティ・パス:単独で年会費約5万円

- 継続特典:毎年2万ポイント(実質2万円分)

このように複数の特典を組み合わせれば、年会費以上の価値を得られるカードです。

Q5. 申し込みにはインビテーションが必要ですか?

A. いいえ。現在はインビテーション不要で公式サイトから直接申込可能です。ただし、既存カードの利用実績があると審査に有利に働きます。

✔ ラウンジ目的で選ぶ人多数

プライオリティ・パス利用だけでも価値あり。

✔ 家族利用も強い

家族カード無料&同等特典でファミリーにも◎。

✔ コスト回収は計画的に

特典を「どれだけ使うか」で評価が分かれます。

※公式Q&Aページや紹介サイトにリンク差し替え推奨。

他の三井住友カードとの比較

三井住友カード プラチナを検討する際は、同じ三井住友の上位カードや他社プラチナカードとの比較が重要です。年会費・特典・方向性の違いを整理しました。

三井住友カード プラチナ vs プラチナプリファード

| 項目 | プラチナ | プラチナプリファード |

|---|---|---|

| 年会費 | 55,000円 | 33,000円 |

| 基本還元率 | 0.5% | 1.0%(+特定加盟店最大10%) |

| 特典 | コンシェルジュ/グルメクーポン/ホテル優待/プライオリティ・パス | 高還元ポイント/海外利用2%還元/マイル移行効率◎ |

| おすすめタイプ | サービス・ステータス重視派 | ポイント重視派 |

三井住友カード プラチナ vs ゴールドカード

ゴールドカード(年会費11,000円)でも空港ラウンジや旅行保険は付きますが、プラチナと比べると特典の質・量が圧倒的に違うのが特徴。

ゴールドは「コスパ重視」、プラチナは「体験価値重視」で棲み分けされています。

三井住友カード プラチナ vs 他社プラチナカード

- アメリカン・エキスプレス・プラチナ・カード:年会費165,000円(税込)。海外旅行・ホテル優待が圧倒的。

- JCB THE CLASS:年会費55,000円(税込)。USJ・ディズニー優待が豊富。インビテーション制。

- ダイナースクラブ プレミアム:年会費143,000円(税込)。ダイニング優待に強み。

三井住友カード プラチナはコストを抑えつつ、国内利用を中心に特典を幅広くカバーしたい方に向いています。

✔ プリファード=ポイント派

「高還元・マイル重視」の人はプリファードが合う。

✔ プラチナ=サービス派

「体験・ステータス重視」の人はプラチナを選ぶべき。

✔ 他社プラチナと比べて低コスト

アメプラやダイナースより維持しやすく、国内ユーザーに最適。